US Dollar- Kurva imbal hasil Treasuries memegang peranan penting dalam pergerakan FX

Indeks dolar melemah sekitar 10% tahun lalu disaat the Fed menaikkan suku bunga sebesar tiga kali dalam periode ini dan ekonomi AS tetap bertahan. Tidak satu pun bank sentral utama yang mampu mengejar kenaikan laju suku bunga. Namun, greenback (USD) masih berkinerja buruk dan melemah terhadap semua mata uang G-10 di semua lini.

Penguatan Euro, tanpa diragukan lagi , memberi kontribusi terhadap pelemahan dolar, namun kurva imbal hasil yang datar di Treasuries AS merupakan pendorong utama pelemahan index dollar. Jika Anda bisa mengingat kembali data ekonomi AS yang “lebih baik dari yang di harapkan” yang dirilis tahun lalu, mayoritas melemahkan dollar. Anda bisa mengatakan bahwa hal itu adalah reaksi dari "profit taking", tapi sepertinya itu adalah argumen yang lemah. Jika profit taking adalah alasan di balik melemahnya dolar, Anda bisa menjual dolar setelah data AS terlepas dari data yang positif atau negatif.

Meskipun datarnya kurva tidak benar-benar merupakan sinyal dari resesi yang akan datang, ini mencerminkan pesimisme terhadap prospek pertumbuhan dan inflasi jangka panjang negara tersebut. Yang lebih penting, ini membatasi ruang kebijakan atau bahkan mengarah pada dilema kebijakan. Dengan asumsi the Fed menaikkan tingkat suku bunga sebesar 5 kali, imbal hasil Treasury 2 tahun AS mungkin melebihi 3%, lebih tinggi dari suku bunga 10 tahun saat ini yang merupakan kurva invert.

Menurut hemat kami, suku bunga jangka pendk lebih sensitif terhadap suku bunga jangka panjang yang menyebabkan kurva tersebut bergerak datar saat rilis data ekonomi yang kuat. Dengan demikian menurunkan secara artifisial ekspektasi inflasi jangka panjang. Secara historis, dolar telah bergerak seiring dengan selisih antara imbal hasil Tresuries 2/10 . Dalam 12 bulan terakhir, koreksi mencapai 0,84. Ini mungkin menjelaskan mengapa pergerakan dolar tahun lalu sepertinya bukan gambaran terhadap kondisi ekonomi AS dan kebijakan moneter Fed.

Garis putih: US 2/10 spread imbal hasil ; Garis oranye: indeks dolar

Pada dasarnya Fed yang terus melakukan pengetatan Fed dan kenaikan suku bunga berikutnya dapat terjadi pada bulan Maret, tingkat suku bunga jangka pendek diperkirakan akan meningkat lebih lanjut. Dengan asumsi seperti itu, percepatan pertumbuhan inflasi merupakan salah satu dari sedikit faktor pendorong untuk menaikkan suku bunga jangka panjang. Dampak reformasi pajak terhadap konsumsi tidak diketahui saat ini, dan the Fed belum menyesuaikan kebijakan mengenai hal itu.

Data pekerjaan AS yang baru saja dirilis juga dipandang sebagai hal yang negatif untuk USD. Tingkat pengangguran yang menurun meningkatkan ekspektasi kenaikan suku bunga sementara pertumbuhan upah rendah menurunkan ekspektasi inflasi. Karena itu, kurva AS sulit terjerembab ditengah perkembangan ekonomi tersebut. Dengan kata lain, kemungkinan rebound dalam dolar terlihat rendah pada saat ini secara fundamental, kecuali kepala Fed baru Powell mengubah langkah yang di ambil Yellen.

China - Kebijakan penstabilan Yuan dan ekonomi mungkin juga menyebabkan greenback melemah

Lima tahun yang lalu, pengaruh China terhadap pasar FX global terbatas pada dolar Aussie dan Kiwi, namun sekarang berbeda. Kebijakan Yuan dan kondisi ekonomi saat ini di China juga turut menyebabkan pelemahan dolar.

Setelah PBOC (People’s Bank of China – Bank Sentral Chiina) mereformasi rezim kurs tetap yuan pada bulan Agustus 2015, pengaruh pasar berbasis yuan dalam skala regional meningkat Ada koreksi antara yuan dan indeks mata uang Asia pada 0,83 selama 2 tahun terakhir.

Putih: CNY / USD; Orange: indeks mata uang Asia

Dengan pertumbuhan China yang stabil dan peningkatan kondisi eksternal saat ini, ada sedikit insentif bagi pemerintah daerah untuk melemahkan mata uang lebih lanjut. Selain itu, cadangan mata uang China berada di level bawah di kisaran angka US $ 3 triliun 12 bulan yang lalu, menandakan bahwa PBOC mungkin telah mempertahankan tingkat ini. China telah secara aktif mempromosikan internasionalisme yuan selama beberapa tahun terakhir, termasuk bergabung dengan keranjang SDR, inklusi indeks MSCI EM dan Bond Connect. Oleh karena itu, yuan yang stabil lebih menguntungkan kepentingan negara daripada yang lemah.

Sementara mata uang- mata uang regional cenderung menguat terhadap yuan, kebijakan moneter mereka mulai mengencang. Salah satu pendorong utama apresiasi dolar pada periode 2014-2016 adalah karena adanya perbedaan kebijakan. Ketika kesenjangan ini menyempit dalam beberapa bulan terakhir, hal itu memangkas permintaan pada pembelian dolar. Sebagai salah satu mata uang yang membayar suku bunga tertinggi di kawasan ini, permintaan yuan China telah meningkat sejak pertengahan tahun lalu karena arus masuk yang lebih banyak masuk ke China daratan.

Dampak Yuan terhadap dolar masih terbatas karena pengaruhnya terhadap sebagian besar mata uang G-10 juga terbatas. Namun, reformasi sisi penawaran China, salah satu kebijakan pilar yang ditetapkan oleh pejabat yang berwenang, mendorong harga bahan baku dalam negeri lebih tinggi. Ketika harga lokal berbalik lebih tinggi, beberapa produsen membeli bahan mentah ke luar negeri sebagai gantinya. Karena China adalah pembeli komoditi terbesar di dunia, sejumlah besar pembelian dengan mudah mengangkat harga komoditas jika pasokan domestik dan produksi "terganggu". Divergensi CPI dan PPI juga merupakan bagian dari refleksi pada reformasi pada sisi penawarannya.

Harga komoditas menentukan tren inflasi di seluruh dunia. Di antara bank-bank sentral utama, setiap pergeseran kebijakan ECB tampaknya mendapat perhatian paling besar. Tingkat inflasi zona euro telah bergerak erat dengan indeks komoditas Bloomberg, sehingga harga komoditas yang lebih tinggi terlihat positif terhadap mata uang tunggal, memberi tekanan pada dollar untuk melemah. Di sisi lain, dolar cenderung memiliki korelasi yang berlawanan dengan komoditas dalam jangka panjang. Dengan demikian, harga komoditas yang lebih tinggi menunjukkan pelemahan dolar jika semua kondisi lainnya tetap sama.

Zona Euro – Kebijakan pengetatan yang prematur dilihat sebagai dorongan panduan ECB kedepannya

Wakil Presiden ECB Constancio telah memeriksa euro setelah penguatan Euro yang cepat akhir-akhir ini. Namun, penekanannya pada penyelarasan pergerakan euro dan fundamental ekonomi menunjukkan perpecahan yang hanya akan memperlancar dan tidak membalikkan kenaikan mata uang, asalkan anggota Dewan Pengurus mengakui dinamika pertumbuhan kuat kawasan tersebut.

ECB diharapkan bisa berkomunikasi dengan pasar terkait pengetatan tahun ini sehingga "tantrum pengetatan" bisa dihindari. Seperti disebutkan sebelumnya, Fed memiliki fleksibilitas kebijakan yang lebih sedikit setelah siklus pengetatannya yang telah berlangsung selama lebih dari dua tahun. Tanpa memperkirakan inflasi akan meningkat secara substansial, laju pengetatan bisa melambat dari 2019 dan seterusnya dan akan sangat sulit bagi ECB untuk mengelola volatilitas keuangan karena kejutan kebijakan. Kami mengharapkan ECB untuk memberi panduan ke depannya pada awal bulan Maret dengan mengisyaratkan bahwa kenaikan suku bunga deposito mungkin diperlukan jika inflasi bergerak menuju target 2%, dan menekan lebih sedikit pada "untuk beberapa lama setelah QE berakhir". Jika laju imbal hasil obligasi dan mata uang melebihi tingkat toleransi ECB, intervensi verbal dari waktu ke waktu diharapkan dengan baik. Namun, pembicaraan ini sepertinya tidak akan mengubah arah euro, hanya memperlambat laju.

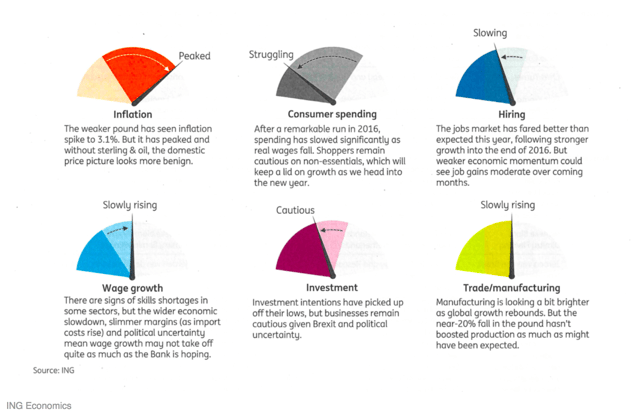

British Pound – “Soft Brexit” sebagai pendorong utama masa depan Pound

Tahun 2017 merupakan tahun yang baik bagi Inggris karena resesi pasca referendum yang telah diperkirakan tidak pernah terwujud. Konsumen tetap bertahan dan melanjutkan pembelanjaannya disertai dengan pertumbuhan global yang membuat pertumbuhan Inggris diperkirakan 1,5% untuk tahun 2017. Ke depan, 2018 akan menjadi tahun yang sulit bagi Inggris karena ketidakpastian Brexit, inflasi yang tinggi dan produktivitas yang lemah pada aktivitas bisnis . Sterling telah meningkat sejak 2017 dan saat ini mendekati tingkat pra-Brexit.

Ada beberapa alasan mengapa tren tersebut tidak berlanjut karena kelemahan Pound saat ini adalah membuat ekspor kompetitif disertai pemulihan ekonomi global. BOE masih ingin mempertahankan pelemahan Sterling sehingga bisa mendorong ekspor yang menyumbang 32% dari PDB. Namun, sangat penting untuk mengetahui bahwa bagaimana perundingan masih menjadi faktor utama kemana Sterling menuju. Ada terobosan untuk Brexit pada bulan Desember ketika Uni Eropa menyatakan bahwa "kemajuan yang cukup" telah dicapai mengenai hak warga negara, kewajiban keuangan Inggris dan persyaratan pemisahan lainnya untuk memulai negosiasi hubungan di masa depan, termasuk perdagangan. Selain itu, Menteri Keuangan Spanyol dan Belanda telah meminta "Soft Brexit". Hal ini pada akhirnya dapat mempercepat pembicaraan dan mengurangi hambatan diskusi Brexit. Terakhir, ada rumor bahwa referendum kedua mungkin terjadi yang dapat menyebabkan ketidakpastian lebih lanjut di Sterling. Meskipun demikian, Sterling harus terus menghargai selama negosiasi antara UE dan Inggris tetap berada di jalur menuju titik “soft Brexit".

Yen – Bocoran pengetatan dari BOJ

Tahun 2017 telah menjadi tahun yang relatif baik bagi Jepang karena pada tahun pertama BOJ tidak membuat kebijakan dan mempertahankan status quo selama tujuh kuartal berturut-turut, yang sekarang mencatat ekspansi terpanjang sejak pertengahan 1990an. Namun, BOJ mengejutkan pasar dengan mengurangi program pembelian obligasi untuk pertama kalinya sejak 2016, sehingga total asetnya di neraca turun 444 miliar yen ($ 3,9 miliar) dari akhir November menjadi ¥ 521,416 triliun pada 31 Desember. Memberi sinyal bahwa pengetatan akan berlangsung untuk ekonomi Jepang.

Ada beberapa hal di tahun 2018 yang akan mempengaruhi Yen. Pertama, kepemimpinan BOJ yang baru pada bulan Maret 2018 dimana BOJ akan memiliki wakil gubernur baru dan pada bulan April untuk gubernur baru BOJ. Kami tidak mengharapkan mereka mengambil langkah yang berbeda dari kebijakan yang ada saat ini namun kami harus berhati-hati dalam setiap tanda akan adanya pengetatan. Isu lainnya adalah kenaikan pajak penjualan yang direncanakan pada tahun 2019 yang telah ditegaskan oleh Abe akan terus berlanjut meski ekonomi masih dalam proses pemulihan. Apalagi, krisis Korea Utara menjadi wild card bagi ekonomi Jepang karena Jepang menghadapi konfrontasi militer di semenanjung Korea. Terakhir, Bank of Japan kemungkinan menjadi satu-satunya bank sentral utama yang mempertahankan suku bunga tidak berubah meskipun ekonomi membaik sambil melanjutkan program pelonggaran kuantitatifnya, meski dengan kecepatan rendah. Makanya, kita harus melihat Yen melemah untuk 2018.

Tim Riset Fullerton Markets

Mitra Komitmen Dagang Anda