Untuk memahami suku bunga negatif, kita perlu memahami mekanisme mengapa bank sentral menaikkan atau memotong tangkat suku bunga.

Suku bunga rendah, misalnya, memungkinkan bisnis meminjam uang dengan murah, yang kemudian memungkinkan mereka untuk memperluas dan mempekerjakan lebih banyak orang. Bagi konsumen, tarif rendah memungkinkan orang untuk meminjam uang untuk membeli barang-barang dan jasa untuk hal-hal seperti rumah, mobil, liburan, dan barang-barang lainnya yang mendorong pertumbuhan ekonomi.

Sebaliknya, tingkat bunga yang tinggi membuat bisnis dan konsumen enggan membeli dan berinvestasi. Tetapi kadang-kadang bank sentral perlu menaikkan suku bunga untuk menjaga ekonomi dari overheating, yang dapat menyebabkan inflasi. Itu pada akhirnya dapat mendorong harga lebih tinggi dan membuat barang dan jasa terlalu mahal, yang kemudian dapat menyebabkan bisnis dan konsumen mengurangi pengeluaran mereka. Ini mengarah pada pertumbuhan ekonomi yang lebih lambat dan sebuah kemungkinan resesi.

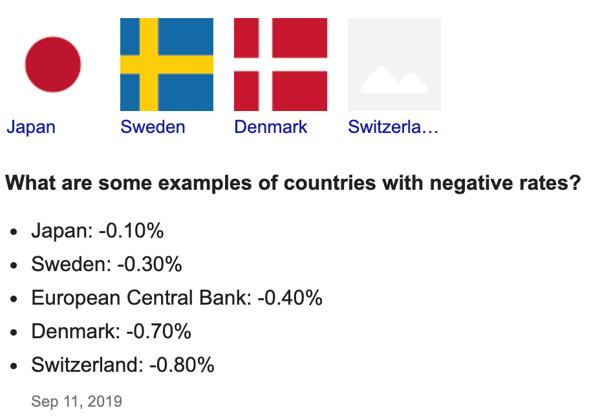

Bank Sentral Denmark adalah yang pertama kali menerapkan suku bunga negatif pada tahun 2012. Yang mengejutkan berbagai pihak, hal ini tidak memberikan tekanan pada system keuangan. Pada tahun 2014, beberapa bank sentral di negara-negara Eropa mengikuti langkah ini. Dua tahun kemudian Bank of Japan menyusul untuk menerapkan suku bunga negative dibawah nol.

Tingkat Suku Bunga Negatif ECB

Bank Sentral Eropa (European Central Bank-ECB) memperkenalkan suku bunga negatif pada bulan Juni 2014, menurunkan tingkat suku bunga deposito menjadi -0.1% untuk memberikan stimulus pada ekonomi. Menggambarkan ekonomi zona euro sebagai terperosok dalam periode kelemahan "berlarut-larut" Kepala ECB Mario Draghi baru-baru ini mengumumkan penurunan 10 basis poin dalam suku bunga deposit menjadi -0,5% dari sebelumnya -0,4%.

Tingkat Suku Bunga Negatif BOJ

Bank Sentral Jepang (Bank of Japan-BOJ) mengadopsi tingkat suku bunga negatif pada Januari 2016, sebagian besar untuk mencegah penguatan yen yang dapat membebani ekonomi yang bergantung pada ekspor. Kebijakan ini membebankan bunga 0,1% pada sebagian cadangan berlebih yang diparkir oleh lembaga keuangan dengan BOJ.

Menetapkan tingkat suku bunga pada angka di bawah nol sering dipandang sebagai kebijakan yang tidak konvensional, tetapi sebenarnya dapat dilihat sebagai kelanjutan dari praktik kebijakan moneter yang normal untuk menggerakkan suku bunga jangka pendek dalam menanggapi fluktuasi ekonomi. Ada batas seberapa rendahnya suku bunga, tetapi ternyata batas ini bukan nol dan kita belum mencapainya.

Pemotongan suku bunga di bawah nol sebagian besar berfungsi seperti pada waktu normal dengan suku bunga positif, meskipun ada beberapa perbedaan: efek pada bank, misalnya, dan dampak psikologis suku bunga yang terjun ke wilayah negatif (lebih lanjut tentang ini di bawah).

Di bawah kebijakan suku bunga negatif, lembaga keuangan diharuskan membayar bunga untuk saat memarkirkan cadangan kelebihan parkir dengan bank sentral. Artinya, setiap kelebihan uang tunai melebihi apa yang menurut regulator harus disimpan bank. Dengan cara itu, bank sentral menghukum lembaga keuangan karena memegang uang tunai dengan harapan mendorong mereka untuk meningkatkan pinjaman kepada bisnis dan konsumen.

Di bawah kebijakan suku bunga negatif, lembaga keuangan diharuskan membayar bunga untuk cadangan kelebihan parkir dengan bank sentral. Artinya, setiap kelebihan uang tunai melebihi apa yang menurut regulator harus disimpan bank. Dengan cara itu, bank sentral menghukum lembaga keuangan karena memegang uang tunai dengan harapan mendorong mereka untuk meningkatkan pinjaman kepada bisnis dan konsumen.

Apa Pro dan Kontranya?

Selain menurunkan biaya pinjaman, para pendukung suku bunga negatif mengatakan kebijakan ini membantu melemahkan mata uang suatu negara dengan menjadikannya investasi yang kurang menarik dibandingkan mata uang lainnya. Mata uang yang lebih lemah memberikan keunggulan kompetitif bagi ekspor suatu negara dan mendorong inflasi dengan menaikkan biaya impor. Ini adalah salah satu motivasi Trump untuk menginginkan suku bunga negatif pada dolar.

Suku bunga negatif bank sentral juga menurunkan biaya pinjaman pada berbagai instrumen, yang berarti bahwa bisnis dan rumah tangga dapat mendapatkan pinjaman yang lebih murah.

Tetapi tingkat negatif juga memperkecjl margin keuntungan yang diperoleh lembaga keuangan dari pinjaman. Jika suku bunga ultra rendah terlalu lama diberlakukan, kebijakan ini ditakutkan dapat merusak kesehatan lembaga keuangan, mereka bisa saja berhenti memberikan pinjaman dan dapat memberi tekanan pada ekonomi.

Ada juga batasan seberapa dalam bank sentral dapat mendorong suku bunga ke wilayah negatif – deposan dapat menghindari dikenakan tarif negatif pada deposito bank mereka dengan memilih untuk menyimpan uang kertas bank yang sebenarnya.

Apakah Konsumen Harus Membayar Saat Menyimpan Uang di Bank?

Seringkali, ketika bank memotong suku bunga mereka di bawah nol, mereka tidak mengenakan biaya untuk simpanan rumah tangga yang lebih kecil; kebanyakan dari kita tidak membayar tingkat bunga nominal negatif pada rekening giro kita. Fakta bahwa bank-bank yang kita gunakan tidak memberikan bunga negatif pada setoran ritel dapat menjadi suatu hal mencegah bank kehabisan tuang tunai. Apa yang tidak kita ketahui adalah bagaimana deposan ritel akan bereaksi terhadap suku bunga simpanan negatif, atau seberapa negatif laju itu untuk menimbulkan reaksi besar.

Alih-alih membebankan suku bunga negatif pada simpanan ritel, bank umumnya dapat meningkatkan biaya pada rekening simpanan untuk menebus hilangnya pendapatan bunga. Biaya pada dasarnya sama dengan tingkat bunga negatif. Jika Anda membayar biaya tahunan $60 (atau $5 biaya pemeliharaan bulanan) pada akun deposito Anda, dan Anda memegang rata-rata $2.000 dalam akun itu, itu sama dengan membayar tingkat bunga negatif 3%. Di beberapa negara dengan suku bunga negatif, bank juga telah terhindar dari sebagian biaya suku bunga negatif dengan memarkir sebagian besar uang mereka dengan bank sentral yang dikecualikan dari suku bunga negatif.

Ada banyak alasan yang memungkinkan mengapa bank tidak ingin membendung suku bunga negatif pada deposito bank kecil, seperti keinginan untuk tidak kehilangan pelanggan ritel yang berharga. Tetapi penting untuk dicatat bahwa bank memiliki sumber pendanaan lain, dan beberapa deposito bank (mis. simpanan besar yang dipegang oleh perusahaan dan dana pensiun, deposito berjangka besar) memang memiliki suku bunga negatif di negara-negara yang terkena dampak.

Kesimpulan

Suku bunga negatif telah menjadi bagian dari perangkat bank sentral untuk merespons penurunan ekonomi ketika suku bunga nominal sudah sangat rendah. Mereka telah bekerja sebagian besar seperti kebijakan suku bunga di wilayah positif. Ini menunjukkan bahwa bank sentral memiliki daya tembak sedikit lebih banyak daripada yang mereka kira.

Namun, ada batasan seberapa jauh tingkat suku bunga dapat turun di bawah nol tanpa adanya langkah-langkah lebih lanjut untuk mengurangi risiko keuangan dan ekonomi secara umum.

Dengan pertumbuhan yang tidak bergairah, pengangguran yang tinggi dan aktivitas investasi yang sangat rendah di banyak negara, pembuat kebijakan mungkin ingin melakukan lebih banyak, dan kebijakan moneter jauh dari satu-satunya pilihan, meskipun jenis langkah kebijakan moneter lainnya dapat digunakan. Proyek-proyek investasi publik dan dorongan untuk pengeluaran pemerintah secara lebih umum dapat membantu melengkapi penurunan suku bunga. Pengeluaran pemerintah memiliki rekam jejak yang baik dalam hal mendorong pertumbuhan, khususnya ketika suku bunga rendah.

Reformasi sisi penawaran, idealnya dikombinasikan dengan kebijakan fiskal, juga dapat membantu membuat ekonomi lebih kompetitif dan produktif dengan meningkatkan fungsi pasar, meningkatkan sistem pendidikan, membangun infrastruktur kritis dan melepaskan kewirausahaan dan inovasi. Langkah-langkah tersebut akan meningkatkan potensi pertumbuhan di masa depan. Jika ini dipahami – dan diyakini – oleh publik, itu juga bisa meningkatkan kepercayaan di sini dan saat ini, meningkatkan pengeluaran dan pertumbuhan.

Louis Teo

Market Strategist